随着美国股市动荡和投资者为应对美国大规模预算赤字而增加的国债发行做准备,美联储的逆回购工具再次成为衡量流动性的重要指标。

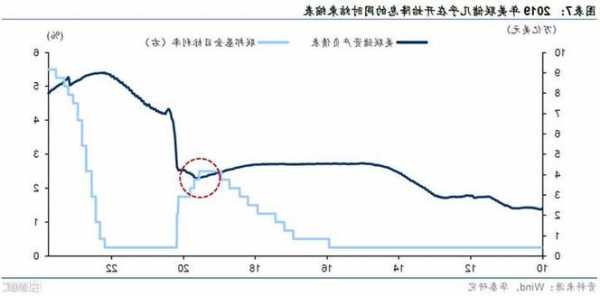

智通财经获悉,参照美联储的数据,机构投资者在纽约联储的隔夜逆回购工具中短期停放的资金已从去年12月份的约2.5万亿美元降至1.1万亿美元。这表明,在过去两年中,等待部署购买美国国债或其他类现金投资的主要现金来源已显著减少。

明尼阿波利斯Sit Investment Association的高级投资组合经理Bryce Doty表示:“我一直在追踪美联储逆回购工具的规模和数量。这不是衡量流动性的完美指标,但值得关注,因为财政部下周将宣布其未来的借贷需求。”

预计美联储将在下周三的会议上保持其政策利率在5.25%-5.5%的22年高点不变。

Doty认为,联储逆回购工具中约1万亿美元的现金储备仍然是一个巨大的数额。“但如果这些资金被消耗殆尽会怎样?”

今年下半年,美国股市和债券波动剧烈,因为美联储强调利率可能需要在更长时间内维持在较高水平,以保持通胀率回落至2%的年度目标。该央行首选的通胀追踪指标,9月份的个人消费支出价格指数同比增长3.4%,与前一个月持平。

根据FactSet的数据,周五股市普遍走低,标普500指数陷入回调区域。三大股指本周均下跌2%以上。债券收益率大多上升,其中10年期美债的基准收益率周五稳定在4.84%,此前曾短暂超过5%,是自2007年以来的最高水平。