炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:财联社

财联社10月25日讯(编辑 零彧)公募基金三季报披露季尘埃落定,若论这一季度谁最得意,至少在与公募管理人利益最紧密关联的规模方面,伴随着争议的量化基金绝对有份。在公募发募继续行走在“冰点”的这一季度里,规模增量排名前三的主动权益类基金,名字全部以“国金量化”开头。

但基金之间的悲喜并不相通。也是在三季度里,还有一批公募量化产品却被机构投资者无情抛弃。

为何同为量化基金,命运如此迥异?

被追逐者——业绩不显,规模单季暴增155.88亿元

国金基金马芳,二季度末管理规模为143.70亿元,三季度,上述三只基金规模合计激增123.54亿元,而下半年至今首发规模最大的主动权益类产品国金智享量化选股,也是她的在管产品。

截止三季度末,马芳个人名下的在管总规模已高达299.58亿元,即便剔除两只指数增强产品,276.88亿元的总规模也可以在最新一期主动权益类基金经理排名中高居前20,稳压丘栋荣、归凯、冯波、傅鹏博……等成名已的“顶流”一头。

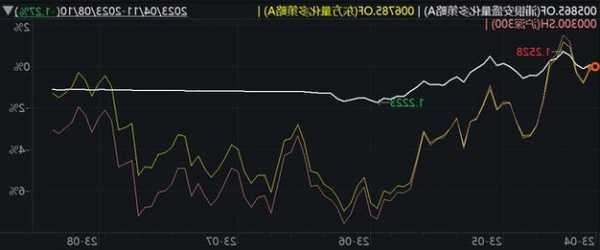

而这一跨越,建立在这一季度她的业绩并不亮眼的基础之上,事实上,国金量化多因子、国金量化多策略、国金量化精选在这个三季度中,A类份额的业绩表现分别是:-0.80%、0.68%、-0.46%,即便是在公募基金整体表现不佳的这一个季度中也只能排在300名左右,算是不错的成绩,但远没有好到被追捧的程度。

与马芳类似的还有在上述榜单之外不远的国泰君安量化选股,作为一只券商资管发行的发起式产品——胡崇海管理的国泰君安量化选股。

该产品三季度规模增量13.30亿元,如果说今年二季度超800%的规模增幅是由于起点低的话,本季度已8亿元的规模为起点,实现164.52%的增幅,且季末报表中未出线持有比例超20%的单一持有人,足以说明个人投资者对于此类产品的追捧。

被抛弃者——被套的单一持有人***式赎回

如果说马芳、胡崇海,包括另一位更加活跃、且管理规模环比增长的基金经理盛丰衍,是上一季度公募量化领域的市场宠儿,那另一些量化基金就没有那么了。

在单季度管理规模腰斩的产品中,亦有不少量化产品的身影,其中甚至有数只产品单季度规模缩减八成以上。

其中,跌幅最大的浦银安盛量化多策略情况相对特殊。该产品C类份额在二季度被机构资金大幅加仓,而这部分资金又在8月9、10日悉数退出,使得统计区间出现较***动。

东方量化多策略的情况也与之类似:

整体而言,相比较同期沪深300指数,上述这两只量化产品的净值表现略有跑赢,还算是能对机构资金有个交代。

但另一只产品的规模下滑则实打实是因为亏损。

大成智惠量化多策略,三季度合并规模大幅缩水85.36%。而三季报显示,有截止二季度末,持有基金份额比例为85.45%的单一持有人在三季度全额赎回了其持有份额。

如果以其持有61,386,484.26份的数量为线索回溯可以看到,早在2021年二季度,有两个个人账户以该份额数申购该基金。

其中一个账户在2022年二季度与三季度分两批将其所持有的基金份额全部赎回,而剩余的那一个账户则持有这部分基金份额直至2023年三季度。

如果按其持有比例超20%的阶段(2021/4/7-2023/8/21)统计,该账户持有期间,基金复权单位净值下跌29.38%,亏损额在千万级以上。

名叫“量化”,内涵大不同

今年三季度,特别是8月底9月初,市场对于量化交易的争议不断,进而引发了***对于量化交易的监管升级。

实际上,有别于“程序化”机器交易,“量化”是一个更加宽泛的概念,不止于交易层面,选股、择时……只要是基于数量化的分析工具,具体为可执行的交易策略,并进而落地为投资决策的交易方式,都可以视为“量化交易”。简单来说,普通股民在交易软件中设置条件单,到某一特定价位止损/止盈,也可以视为量化交易的原始形式。

量化只是一种工具。

具体到基金产品层面,公募量化与私募量化本身也有巨大差异。以指数增强型产品为例,私募的指增产品,除了跟踪指数的仓位之外,可用于争取超额收益的金融工具,不止于股票,股指期货、期权都可以用以对冲,相比较融券做空的方式,要便利的多。但在公募基金领域,由于是面向更多普通投资者的金融工具,其在风控方面有更加严格的限制,对于金融衍生品的运用较少,故而整体规模还相对较小。

而在公募量化产品之间,同样存在的不小的区别。

以目前市场主流的公募量化基金为例,存在两种不同风格的投资策略,其中的区别主要体现在持仓的集中度。

以马芳、盛丰衍、胡崇海等基金经理在管的产品为一类,高度分散的持仓是其特点。

从2023年中报披露的完整持仓情况来看,国金量化精选与国金量化多因子两只产品,分别以50.28亿元与62.29亿元的规模,持有多达1762只和1742只个股,超过A股上市公司总数量的三分之一。且每只个股的持仓比例都不高,前十大重仓股合计持仓市值占基金净值的比例都不到5%。

而东吴安享量化、中海量化策略等产品则是另一个极端:相对较少的持股数量,以及相对集中的行业分布。

以中海量化策略为例,其三季度末前十大重仓股中,八只银行股,加上两只能源股;而前一个报告期,该基金前十大重仓股全数为金融股。前十大重仓股占基金净值比例都在一半以上。

此外,三季度部分公募基金管理人开始尝试的行业量化产品也属于第二类。比如长盛医疗量化、银华食品饮料量化,其持仓风格也更接近此类产品,不过由于行业量化选股更多局限与单一行业,与跟踪行业指数的指数增强产品在产品特性上具有较高的相似性。

从业绩表现来看,在今年市场机会整体趋于结构化的背景下,分散持仓的公募量化产品由于其抗跌能力强而表现突出;但如果是像2020、2021年那样,个别行业主导的市场行情下,第二类公募量化基金显然将更具优势。

“量化”绝非洪水猛兽,工具本身无对错,只看怎么用。